La déclaration fiscale 2023 des indemnités de fonction des élus

Comme chaque année, les élus doivent déclarer leurs indemnités de fonction en plus de leur revenu.

Depuis 2022, la déclaration en ligne est obligatoire si le domicile est connecté à internet.

De plus, les particuliers bénéficient de la déclaration automatique dans ces deux conditions cumulatives :

- si l’imposition porte sur des revenus préremplis par l’administration en 2022,

- si aucun changement de situation n’est intervenu en 2022.

La déclaration automatique dispense de toute démarche. Dans le cas contraire, il faudra réaliser une déclaration sur papier ou en ligne.

Les dates limites pour déclarer ses revenus sont :

- Jusqu’au jeudi 22 mai 2023 pour ceux qui font une déclaration papier,

- Jusqu’au 1er juin 2023 pour ceux qui font une déclaration en ligne.

Depuis le 1er janvier 2019, le prélèvement à la source s’applique aux indemnités de fonction des élus. Les indemnités des élus sont soumises à impôt sur le revenu dans les conditions de droit commun et font l’objet d’une déclaration sur les revenus l’année précédente. Les élus bénéficient de la déduction de la fraction représentative des frais d’emploi (FRFE) sur le montant de leur revenu imposable dans les conditions indiquées ci-dessous.

Les obligations déclaratives des collectivités territoriales

Les collectivités doivent déclarer à la Direction générale des finances publiques (DGFIP) le montant imposable des indemnités de fonction versées en 2022 aux élus locaux en déduisant la fraction représentative des frais d’emploi (FRFE).

Pour rappel, le revenu imposable à déclarer par la collectivité est constitué du montant de l’indemnité brute annuelle voté par l’assemblée délibérante augmenté du montant éventuel de la participation de la collectivité aux régimes de retraite facultatifs et diminué de :

- La CSG,

- La cotisation du régime complémentaire de retraite IRCANTEC,

- Les cotisations sociales obligatoires pour les élus soumis au régime général,

- La fraction représentative de frais d’emploi (voir les montants ci-dessous).

Le calcul de l’assiette d’imposition (revenu imposable)

Les élus doivent déclarer les indemnités de fonction perçues en 2022 en même temps que la déclaration de leurs revenus (voir note n° TERB1830038U du 2 novembre 2018).

Ces indemnités seront préremplies dans la déclaration des revenus 2023 de l’élu dans la rubrique Traitements et salaires.

Les élus n’auront pas à corriger cette somme préinscrite par l’administration fiscale [en case 1AJ (ou 1BJ) ou 1AP (ou 1BP)], sauf en cas d'erreur. En effet, les collectivités ont transmis le montant imposable qui tient compte de la déduction de la fraction représentative de frais d’emploi. Il convient toutefois de vérifier que le montant indiqué prend bien en compte cette déduction d’autant que le montant de la FRFE a été modifié au milieu de l’année 2022.

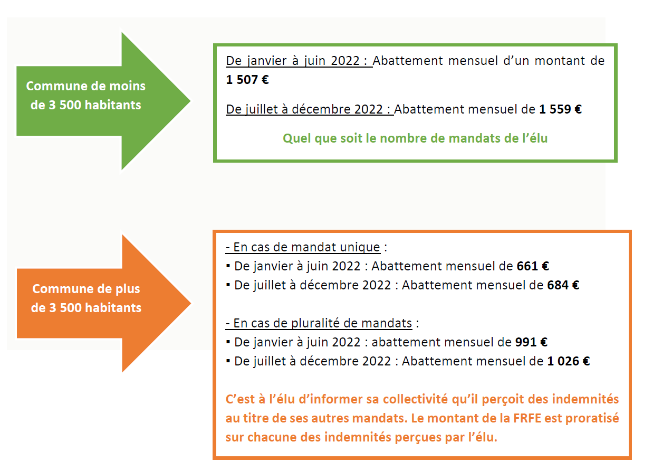

Les montants de la fraction représentative de frais d’emploi (FRFE)

Le montant représentatif de frais d’emploi est une somme forfaitaire déductible des impôts dont le montant varie en fonction de la situation de l’élu (1° de l’article 81 du code général des impôts).

L’application de l’exonération fiscale de la fraction représentative de frais d’emploi

Attention, l’abattement de la FRFE ne s’applique qu’aux indemnités de fonction. Il n’est pas possible de le déduire des autres montants inscrits sur la case 1AJ à 1DJ.

Pour ses autres revenus (salaires), l’élu peut choisir la déduction forfaitaire de 10% ou les frais réels. Cette déduction ne s’appliquera pas sur les indemnités de fonction.

Nous vous rappelons que HGI-ATD ne répond qu'aux sollicitations de ses adhérents. Toute demande de documentation, conseil ou assistance ne respectant pas cette condition ne pourra aboutir.